Ter o nome negativado traz consequências prejudiciais para o consumidor, como negativas de crédito e baixo Score, que afetam diretamente a sua saúde financeira. No entanto, é possível ter o nome inserido nos cadastros de proteção ao crédito de maneira indevida por diversas razões, entre elas, por uma dívida que já prescreveu.

Dito isso, entenda o que é uma dívida prescrita e saiba quais são os seus direitos como consumidor, caso seja vítima de negativação por um débito que já prescreveu.

O termo prescrição refere-se à perda do direito de exigir de outrem o cumprimento de alguma ação, por não tê-lo feito dentro de determinado período de tempo.

Logo, uma dívida prescrita significa que o credor perdeu o prazo de cobrar o pagamento da mesma por meios judiciais.

Além disso, caso o nome do devedor seja incluído em serviços de proteção ao crédito, ele deve ser retirado dos registros após a prescrição.

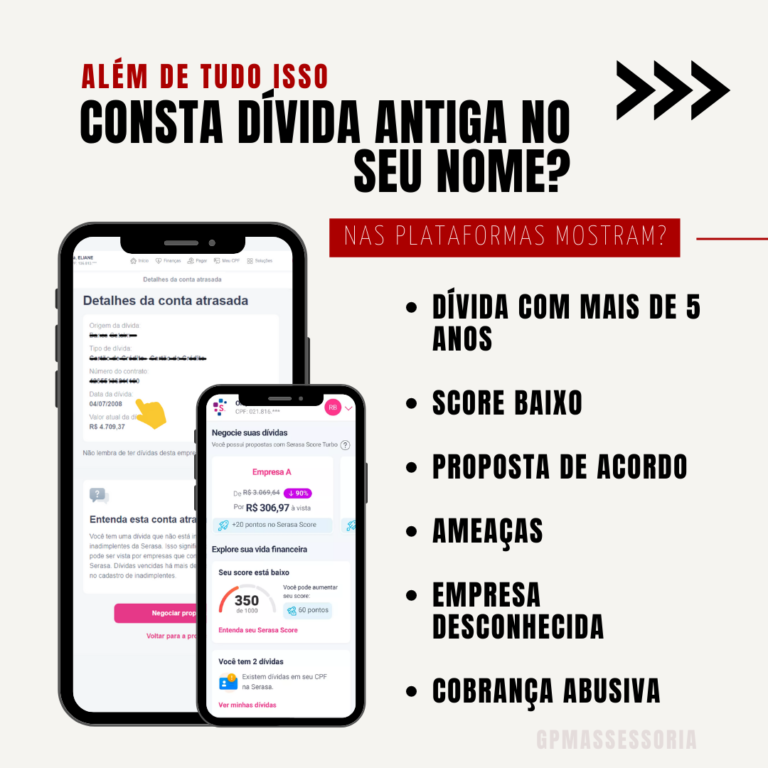

Uma dívida completa 5 anos ela caduca, ou seja perde a validade. Sendo assim, o nome do consumidor deixa de constar nos órgãos de proteção ao crédito. Quando a dívida não é cobrada na Justiça, após este prazo o consumidor não é obrigado a pagar. Sendo assim, após 5 anos, a dívida não pode mais ser cobrada na justiça, protestada em cartório, ou cadastrada no SPC e Serasa.

Dívidas caducadas

Quando o período de 5 anos passa, a dívida não pode mais constar no SPC e Serasa, por exemplo. Elas não podem influenciar no score de crédito ou limitar o crédito do consumidor no mercado.

Devo pagar uma dívida prescrita?

Quando uma dívida completa 5 anos ela caduca, ou seja perde a validade. Sendo assim, o nome do consumidor deixa de constar nos órgãos de proteção ao crédito. Quando a dívida não é cobrada na Justiça, após este prazo o consumidor não é obrigado a pagar. Sendo assim, após 5 anos, a dívida não pode mais ser cobrada na justiça, protestada em cartório, ou cadastrada no SPC e Serasa.

Devo pagar uma dívida prescrita?

Antes de mais nada, é preciso confirmar se de fato a negativação incide sobre uma dívida prescrita, consultando os principais birôs de crédito.

Se for confirmado que o seu nome permanece negativado após a dívida prescrever, a primeira coisa a se fazer é entrar em contato com a empresa que inseriu o seu nome no cadastro de inadimplentes e solicitar a retirada.

Caso a situação não seja resolvida de maneira extrajudicial, o consumidor deve guardar cópia de todas as notificações e protocolos utilizados na comunicação com o credor, e então é recomendável buscar a orientação de um advogado especialista em negativação indevida e em Direitos do Consumidor.

Diante disso, é importante reunir todas as provas necessárias para comprovar os danos sofridos e que houve tentativa de solucionar a situação de maneira amigável. Isso posto, é aconselhável que o consumidor esteja munido dos seguintes documentos:

- Print de tela da consulta nos órgãos de proteção ao crédito, exibindo as informações sobre a dívida, data e empresa;

- Boleto ou cobrança original da dívida;

- Trocas de e-mails ou qualquer contato com a empresa na tentativa de solucionar o problema;

- Demonstrativos de demais danos causados em decorrência da negativação indevida, como a perda de uma proposta de trabalho, um financiamento ou crédito negado.

Por fim, com todas as provas em mãos, o advogado poderá entrar com uma ação judicial com pedido de liminar para reverter a negativação indevida o mais rápido possível, além de analisar a viabilidade de solicitar a indenização por danos morais.